京都の建築家が教える注文住宅のツボPoint in the order housing @Kyoto

column14 ことし家を建てる人の3ステップ!その1 2018.01.12

昨年から、家作りのご相談を受ける機会が増えています。

夢を計画にして実現するために、今年こそ踏み出しましょう。

注文住宅に憧れる方、今年こそ実現を誓う方、必見です。

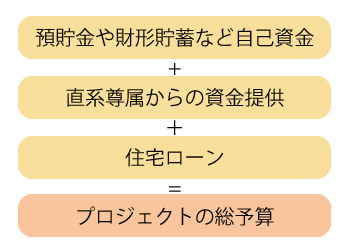

■予算について

家作りは、プロジェクトの予算総額を知るところから始まります。

現金の場合、予算総額はご自身で設定できますが、住宅ローンを使う場合は融資可能額を調べる必要があります。

「住宅ローン」「借入限度額」「シミュレーション」などのキーワードで検索して、銀行のサイト上でシミレーションすることができます。

ただ大手銀行に限って言えば、この手のサービスはあまり使い勝手が良くありません。

弊社では、住宅ローン専門会社やファイナンシャルプランナーにご相談になることをお勧めしています。

住宅ローン専門会社とは、「ARUHI」「JOファイナンス」などの、民間の金融機関です。

銀行とは違い、住宅ローンを専門に扱う金融機関です。

サイト上のシミュレーションも使いやすく、審査の速さなど利便性でも評価は上々です。

サイト上のシミュレーターは目安としての位置付けなので、現実の借入限度額や詳細の条件を知るには、対面相談が欠かせません。

「ARUHI」は全国に相談窓口があり、「JOファイナンス」は担当者が直接お会いして相談に乗ってくれます。

財政面のライフデザインを左右する住宅ローンですから、そのあたりの配慮も重視したい点です。

住宅ローン専門会社のシミレーションで提示された融資限度額。

嬉しい反面、住宅ローンの返済ばかりにならないか、とご心配になるなら。

お金の面からライフデザインを提示してくれる、ファイナンシャルプランナーにご相談になってはいかがでしょう。

生活費はもとより、教育費や車の買い替え、旅行、老後の備え、税金などの出費と、給与所得や年金などの収入面を併せて、ご相談者様に最適な住宅ローン限度額を教えてくれます。

多くのFPは金融機関とのコネクションで、顧客に有利な住宅ローンを設定することができます。

返済が長期にわたる住宅ローンは、設定の仕方で総返済額が数百万円変わってくることもあります。

ご相談は無料ですので、一度お話を聞いてみる価値はあります。

② ローン商品を知る

住宅ローンを検討する際、最初に登場するキーワードが「変動金利」と「固定金利」です。

借入に伴う金利が政策金利などに連動する変動金利と、融資実行時点で決定した金利が返済終了まで継続する固定金利があり、折衷案として「一定期間固定ののち変動に移行」するタイプがあります。

変動はその時点の最低水準金利で借りられるメリットがあり、いまなら0.5%前後と、驚異的な低金利を謳う金融機関もあります。

ただし金利は約束されたものではなく、融資翌月から返済金額が上昇する可能性も含みます。

住宅ローンの総返済額を住宅の値段と考えると、変動金利で建てる住宅は「値段の決まっていない家を購入することに等しい」と言われる所以です。

一方固定金利は、変動金利よりも高目の設定になりますが、返済期間中に返済額が変動しないため、生涯にわたって生活設計が可能になります。

空前の低金利下での固定住宅ローンがご契約者様に有利との判断から、ローン専門会社が長期固定金利を勧める理由が、ここにあります。

住宅ローンを検討し始めたら必ず聞くのが「フラット35」という単語。

35年間という長期固定金利の住宅ローン商品の名称で、契約条件として長期優良住宅に近い住宅仕様の基準を求められます。

③ 預貯金、財形貯蓄、相続

ローンによる借入に、ご自身の預貯金や財形貯蓄、ご尊属からの資金提供があれば、予算総額は広がります。

直系尊属からの住宅資金の贈与には、通常の贈与なら発生する贈与税がかからない非課税枠があります。

「相続時精算課税制度」と「住宅取得等資金の非課税制度」を組み合わせることで数千万円の非課税が可能になる場合があります。

金額や時期により規定が異なるため、詳しくは住宅ローン専門会社や税理士、税務署でご確認ください。

家作りは人生の総力戦という側面もあるので、可能であればご尊属様にもご相談になることをお勧めします。

注文住宅ご希望で予算総額が把握できたら、次の段階では建築家に相談を。

次回に続きます。

→column15 ことし家を建てる人の3ステップ! その2 2018.01.24

このコラムは、注文住宅を計画する方の参考になることを目的に、弊社の経験に基づいて書き下ろします。

トピックス、技術、経験の内容は、主観に基づくことをご了承ください。